今日は実際に私が行っている配当株の選び方について紹介していきたいと思います!

配当株の選び方

私が配当株を選ぶ際に最も大事にしていることは主に以下の5点です

- 有名な企業であるか

- 予想配当利回りは何%か

- 配当の増減はないか

- キャッシュフローはどうか

- 現在の株価は割安か

細かく言えば、PERはどうか、自己資本率はどうか、ROE・ROAはどうか・・・など、他にも見ている点はたくさんありますが、あくまで一つの選び方として紹介させていただきます!

大企業?

これに関してはかなりざっくりしています。私が日常の生活で使う物の企業や、ニュースでよく聞く企業などという意味です。わかりやすく言えば、NTTやKDDI、JTや武田薬品など、日本に住んでいれば嫌でも耳に入ってくる企業のことです。

また、日常生活ではあまり聞かない企業もあります。例えば、建設機械業や商社などが挙げられると思います。

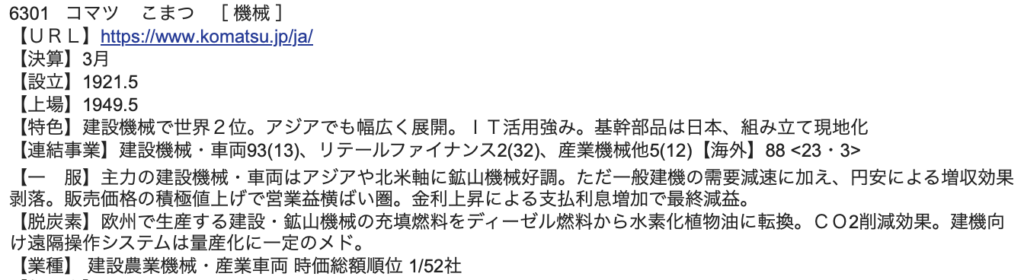

こういった企業は四季報の企業概要欄で、日本or世界でシェア何位といった項目があれば、その業界では有名な企業であることがわかりますね。

例を一つ上げると、私は配当株投資を始めるまで知らなかった企業の一つに、小松製作所(6301)があります。この企業はなんと日本の建設農業機械・産業車両業界で時価総額1位の会社です。また、世界シェアも2位とかなり大きい企業であることがわかります。

こういったように知らない企業の場合は四季報の企業概要や会社のHPなどを見て調べてみることが大事だと思います。

※執筆中の2023/07/26時点では、中古車販売・整備をしていた大手のビッグモーターの不正がニュースになっています。ビッグモーターは非上場企業ではありましたが、普段の生活でよく目にするような企業の不正も、露呈するまではわからないということを実感しますね。

予想配当利回り

結論から言うと、私は予想配当利回りが2%以下の株は買わないようにしています。

というのも、私が目指しているのは株価の値上がりによるキャピタルゲインではなく、配当利回りによるインカムゲインだからです!

- キャピタルゲイン:買値と売値の差額による利益を狙う方法

- 500円で買った株を1000円に値上がりしたところで売却。利益は差額の500円。

- インカムゲイン:株式投資における配当や株主優待

- 1株500円、利回り5%の株であれば、年間で25円の利益。20年保有で500円の利益。

キャピタルゲインもインカムゲインもどちらも株式投資の醍醐味だと思いますが、私の場合キャピタルゲインは投資信託、インカムゲインは配当株投資と棲み分けをすることにしています。

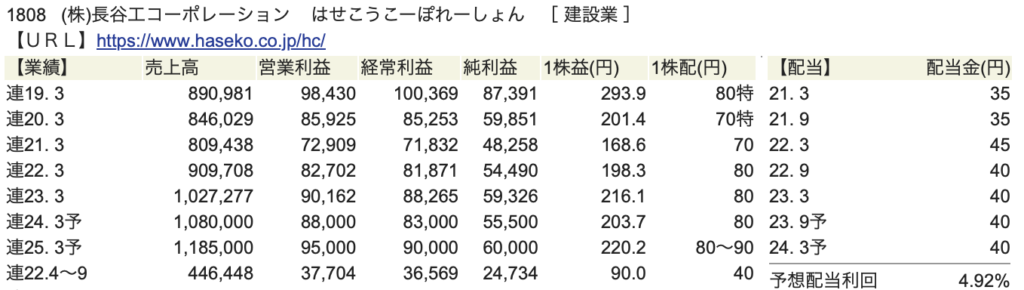

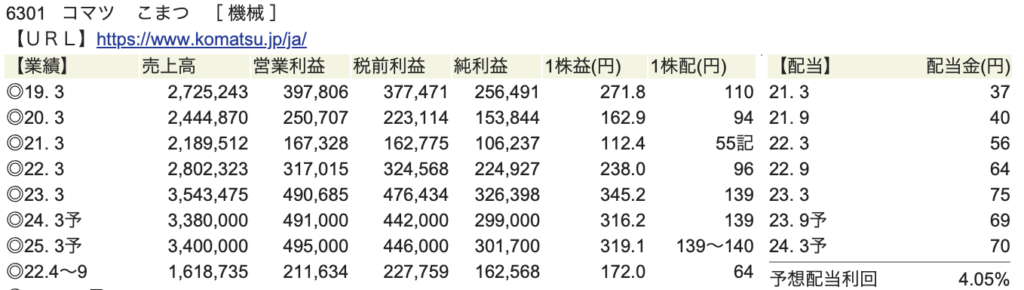

先程の小松製作所の予想配当利回りを見てみましょう。

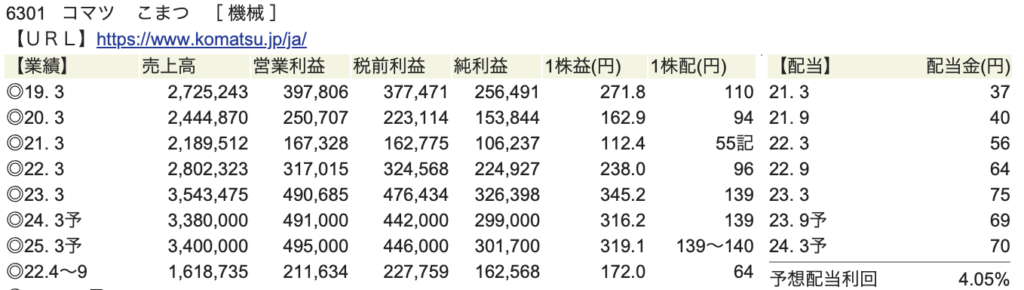

一番右下にあるのが予想配当利回りで4.05%となっています。

一般的に大手企業でも配当利回りは2−4%の企業が多く、4%を超えてくると高配当株といってよいのではないでしょうか。

ちなみに配当は会社の利益から株主へ還元されますが、高配当株の会社には会社の利益に対してかなりの割合を配当で分配している会社もあります。1株配を1株益で割ると配当性向がわかります。

- 1株配:一株あたりの配当金、小松製作所では一株あたり139円

- 1株益:1年間に挙げられる一株あたりの利益、小松製作所では23年3月は345.2円

- 配当性向:利益の内どれくらいが配当で分配されるか、いわゆる株主還元率

小松製作所の場合は23年3月の場合、配当性向は139/345.2=約40%程度です。これが高すぎる企業では、企業の利益が落ち込んだ際に配当金が減額される可能性があるため要注意です。

例えば、武田薬品(4502)では配当性向が200%を超えています。

私は武田薬品も配当利回りから購入していますが、配当性向50%を超える企業は、不況時に配当金が減額されてもおかしくないと考えて選ぶようにしています。

配当の増減

以前、配当株投資についての投稿で、日本の連続増配等株の代表として花王(4452)を紹介しました。

連続増配等株はもちろん魅力的ですが、私の場合は連続増配しているかよりも、減配がないかをチェックするようにしています。これは配当株投資によるキャピタルゲインをできるだけ安定させたいからです。

ここではマンション建築大手の長谷工コーポレーション(1808)を見てみます。

長谷工は予想配当利回りが4.92%の高配当株ですが、配当が常に安定しているのがわかります。

21年3月の1株益は168.6と例年に比べてかなり落ち込んでいるにも関わらず、減配をしなかったんですね。こういった企業は今後も多少の不況では減配しないことが期待でき、購入の強い後押しとなります。

ちなみにですが、小松製作所の配当はコロナ禍の2020〜2022年は2019年と比べて減配されているのがわかります。本来であればこういった株は安定しないため、購入を見送ることが多いのですが、小松製作所は世界的な大企業で、業績が一時的に落ち込んでも回復が見込めるということで選んでいます。

キャッシュフロー

続いてはキャッシュフローですね!細かく言うと、売上がいくらで支出がいくらで、税金がいくらで・・・ときりがありませんが、私は四季報のキャッシュフローのまとめだけを見ています。

これは小松製作所のキャッシュフローになりますが、営業キャッシュフローはプラス、投資・財務キャッシュフローはマイナスになっていますね。

キャッシュフローがマイナスだからダメだね

と思いますよね!違うんです!

- 営業CF:文字通り本業でどれだけ稼げたか。これがマイナス続きだと倒産の可能性も!

- 投資CF:将来に向けてどれだけ投資したか。投資の結果、マイナスになっているのは健全!

- 財務CF:借り入れしたらプラス、配当金を出せばマイナス。配当金を出している証拠!

これがそれぞれのキャッシュフローの特徴になりますが、投資と財務のキャッシュフローがマイナスになることは健全な企業の証拠なんですね。細かく言えば、その内訳も見ていく必要がありますが、安定して成長している企業かどうかは、この3つを見れば大体わかります。

小松製作所もしっかりと営業利益をあげ、投資を行い、配当も出していることがわかります。

割安?割高?

最後に現在の株価が割安かどうかを見ます。

いくら配当が良くて、連続で増配していて、キャッシュフローが良好な大企業でも、買ったときの株価が割高であれば、予想配当利回りよりも得られる配当は下がります。

ここで見ていくのは主に実績PBRと、現在の配当利回りの2つです。

- PBR:株価を一株あたりの純資産で割って算出した株価純資産倍率

なんのこっちゃですね。

要はPBRが1以上であれば株価は一株あたりの資産よりも高く、PBRが1以下であれば、株価は一株あたりの資産よりも低いことになるため、PBRを用いて、現在の株価が割高か割安かを判断することができます。

企業によってはPBRが常に1以上、逆に1未満のこともあるので、一概には言えませんが、PBRが1未満であれば現在の株価は割安と判断できるので、わたしはPBR1未満の株を多く持っています。

次に現在の配当利回りですが、これは先に出てきた予想配当利回りとの比較です。

予想配当利回りは配当予定の1株配を、企業が決算を出した時期の株価で割った利回りですが、現在の株価が予想よりも高くなっている場合は、現在の配当利回りは予想配当利回りよりも低くなります。

- 現在の配当利回り:1株配(予定)/現在の株価

- 予想配当利回り:1株配(予定)/決算時点の株価

例えば、小松製作所の23年3月時点での予想配当利回りは4.05%ですが、2023年7月26日時点の配当利回りは3.5%です。

もちろんインフレや企業の成績好調で株価が上昇している場合は、配当金も修正されて増額されることがあり、配当利回りも戻ることもありますが、そうでなかった場合は、予想配当利回りよりも低い配当利回りで選んでしまうことになります。

買った時点での株価が高いものの、企業成績などは変わらず、その後の決算発表で株価が落ちて元の配当利回りまで戻るといった場合ですね。

なので、私は基本的に予想配当利回りと現在の配当利回りが乖離している場合は要注意とし、逆に乖離が小さいものの、現在の配当利回りが予想配当利回りよりも少し高い場合は買いの相場と判断しています。

まとめ

今日は私の配当株の選び方を簡単に紹介しました!

偉そうに紹介しましたが、正直いろんな方の本などを呼んで、真似している部分が多いです(笑)

是非参考にしてみてください!

おわり。

コメント